Berylls Equity Partners investiert als Beteiligungsgesellschaft in Automobilunternehmen, die sich in finanzieller Schieflage befinden. Wir sind Brancheninsider, Sanierungsexperten und Investmentprofis.

Als aktiven Investoren gilt unser erstes Ziel immer einer nachhaltig profitablen Unternehmensentwicklung. Dazu bringen wir ganzheitliche Expertise mit – strategisch wie operativ – und setzen das geballte Expertenwissen und das umfassende Branchennetzwerk der Berylls Group ein.

Wir verstehen uns bei Berylls Equity Partners als Teil der Mobilitätsindustrie und damit als langfristiger und verlässlicher Partner.

Investmentphilosophie

Zur Sicherung der nachhaltigen Kostenführerschaft setzen wir stets auf ein Programm zur operativen Exzellenz. Der Schwerpunkt liegt auf der Optimierung von Strukturen, Prozessen und Abläufen, der Umsetzung von begleitenden Investitionen sowie der Entwicklung von zweckorientierten Mitarbeiterfähigkeiten.

Unsere Portfoliogesellschaften machen wir zu Technologie- und Innovationsführern. Diese Position sichern wir langfristig ab, indem wir ein zukunftsfähiges Leistungsangebot definieren und implementieren, attraktive Zielmärkte identifizieren und eine nachhaltige Marktpositionierung festlegen.

Unmittelbar nach Abschluss der Akquisition beginnen wir mit der Umsetzung unseres Übernahmekonzepts und greifen dabei auf Maßnahmen zurück, die durch unsere eigenen Experten oder innerhalb unseres Partner-Netzwerks entwickelt wurden. Das Ziel ist bei jedem unserer Portfoliounternehmen das gleiche: die Entwicklung wettbewerbsfähiger und nachhaltig positionierter Technologie- und Innovationsführer in der Mobilitätsindustrie.

Ein nachhaltiges Finanzierungskonzept mit einem tragfähigen Verhältnis von Eigen- zu Fremdkapital sichert die Liquidität des Unternehmens, sowohl in der Restrukturierungs- als auch in der anschließenden Wachstumsphase.

Die kurzfristige Liquiditätssicherung erfolgt in der Regel unter Einbindung aller wesentlichen Stakeholder wie Kunden, Lieferanten, Finanzierungspartner und Mitarbeiter. Ziel ist die Absicherung eines erfolgreichen Turnarounds als Grundlage für eine nachhaltig profitable Unternehmensentwicklung. Dabei gehen wir stets partnerschaftlich und vorausschauend vor.

Zur Sicherung der nachhaltigen Kostenführerschaft setzen wir stets auf ein Programm zur operativen Exzellenz. Der Schwerpunkt liegt auf der Optimierung von Strukturen, Prozessen und Abläufen, der Umsetzung von begleitenden Investitionen sowie der Entwicklung von zweckorientierten Mitarbeiterfähigkeiten.

Unsere Portfoliogesellschaften machen wir zu Technologie- und Innovationsführern. Diese Position sichern wir langfristig ab, indem wir ein zukunftsfähiges Leistungsangebot definieren und implementieren, attraktive Zielmärkte identifizieren und eine nachhaltige Marktpositionierung festlegen.

Unmittelbar nach Abschluss der Akquisition beginnen wir mit der Umsetzung unseres Übernahmekonzepts und greifen dabei auf Maßnahmen zurück, die durch unsere eigenen Experten oder innerhalb unseres Partner-Netzwerks entwickelt wurden. Das Ziel ist bei jedem unserer Portfoliounternehmen das gleiche: die Entwicklung wettbewerbsfähiger und nachhaltig positionierter Technologie- und Innovationsführer in der Mobilitätsindustrie.

Ein nachhaltiges Finanzierungskonzept mit einem tragfähigen Verhältnis von Eigen- zu Fremdkapital sichert die Liquidität des Unternehmens, sowohl in der Restrukturierungs- als auch in der anschließenden Wachstumsphase.

Die kurzfristige Liquiditätssicherung erfolgt in der Regel unter Einbindung aller wesentlichen Stakeholder wie Kunden, Lieferanten, Finanzierungspartner und Mitarbeiter. Ziel ist die Absicherung eines erfolgreichen Turnarounds als Grundlage für eine nachhaltig profitable Unternehmensentwicklung. Dabei gehen wir stets partnerschaftlich und vorausschauend vor.

Investmentphilosophie

Unmittelbar nach Abschluss der Akquisition beginnen wir mit der Umsetzung unseres Übernahmekonzepts und greifen dabei auf Maßnahmen zurück, die durch unsere eigenen Experten oder innerhalb unseres Partner-Netzwerks entwickelt wurden. Das Ziel ist bei jedem unserer Portfoliounternehmen das gleiche: die Entwicklung wettbewerbsfähiger und nachhaltig positionierter Technologie- und Innovationsführer in der Mobilitätsindustrie.

Ein nachhaltiges Finanzierungskonzept mit einem tragfähigen Verhältnis von Eigen- zu Fremdkapital sichert die Liquidität des Unternehmens, sowohl in der Restrukturierungs- als auch in der anschließenden Wachstumsphase.

Die kurzfristige Liquiditätssicherung erfolgt in der Regel unter Einbindung aller wesentlichen Stakeholder wie Kunden, Lieferanten, Finanzierungspartner und Mitarbeiter. Ziel ist die Absicherung eines erfolgreichen Turnarounds als Grundlage für eine nachhaltig profitable Unternehmensentwicklung. Dabei gehen wir stets partnerschaftlich und vorausschauend vor.

Zur Sicherung der nachhaltigen Kostenführerschaft setzen wir stets auf ein Programm zur operativen Exzellenz. Der Schwerpunkt liegt auf der Optimierung von Strukturen, Prozessen und Abläufen, der Umsetzung von begleitenden Investitionen sowie der Entwicklung von zweckorientierten Mitarbeiterfähigkeiten.

Unsere Portfoliogesellschaften machen wir zu Technologie- und Innovationsführern. Diese Position sichern wir langfristig ab, indem wir ein zukunftsfähiges Leistungsangebot definieren und implementieren, attraktive Zielmärkte identifizieren und eine nachhaltige Marktpositionierung festlegen.

Wir sind UNTERNEHMER. Wir bringen unsere Expertise und Erfahrung aktiv in unsere Portfoliounternehmen ein.

Wir sind VERLÄSSLICHE PARTNER. Wir stehen zu unserem Wort.

Wir sind UNABHÄNGIG. Unsere Investitionsentscheidungen treffen wir im eigenen Haus.

Wir sind AKTIVE EIGENTÜMER. Wir unterstützen das Management jederzeit, wenn der Bedarf besteht.

Wir investieren unser EIGENES GELD, so handeln wir auch.

Wir sind überzeugt von der erfolgreichen ZUKUNFT DER MOBILITÄTSBRANCHE. Denn wir gehören selbst dazu.

Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum. Stet clita kasd gubergren.

Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum. Stet clita kasd gubergren, no sea takimata sanctus est Lorem ipsum dolor sit amet. Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum.

Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum. Stet clita kasd gubergren, no sea takimata sanctus est Lorem ipsum dolor sit amet. Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum.

Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum. Stet clita kasd gubergren, no sea takimata sanctus est Lorem ipsum dolor sit amet. Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum.

Branche

Mobilitätsindustrie

Zielregionen

Geschäftssitz oder wesentliche Aktivitäten in Deutschland, in Österreich oder in der Schweiz

Unternehmenssituation

Unternehmen mit Ertragsschwäche (EBITDA < 5 %), Insolvenzen, Konzernausgliederungen, treuhänderische Sanierungen, Nachfolgelösungen

Unternehmensgröße

Mittelstand mit einem Umsatz von 30 Millionen Euro bis 300 Millionen Euro

Beteiligungsart

Mehrheitsbeteiligungen (im Einzelfall auch qualifizierte Minderheitsbeteiligungen mit wesentlichen Befugnissen)

Investitionsvolumen

bis zu 10 Millionen Euro Eigenkapital pro Einzeltransaktion (je nach Situation meist als All-Equity-Transaktionsfinanzierung)

2020 – 2022

Hauptsitz: Villingen-Schwenningen

Verkäufer: Privatperson

Kaufjahr: 2020

Umsatz: ca. € 50 Millionen

Mitarbeiter: ca. 200

Homepage: www.meku.de

MEKU bietet Systemlösungen, hochkomplexe Industrieteile und Komponenten für Kunden aus der Automobilzuliefer- und Kunststoffindustrie an. Ein besonderer Schwerpunkt liegt auf der Entwicklung und Herstellung mechatronischer Systeme für Anwendungen im Bereich E-Mobilität.

Zusammen mit der Hechinger Gruppe als unserem strategischen Partner (https://www.hechinger.de/) haben wir den Geschäftsbetrieb der insolventen MEKU Gruppe übernommen. Nach erfolgreicher Sanierung und abgeschlossener Integration haben wir unser Anteilspaket absprachegemäß an die Hechinger Gruppe veräußert.

Neben Kapital haben wir insbesondere Know-how, Manpower und unser Netzwerk für die Turnaround- und Integrationsphase sowie für die strategische Neuausrichtung eingebracht.

2021

Hauptsitz: Drolshagen (Sauerland)

Verkäufer: Privatperson

Kaufjahr: 2021

Umsatz: ca. € 100 Millionen

Mitarbeiter: ca. 430

Homepage: www.heinrich-huhn.de

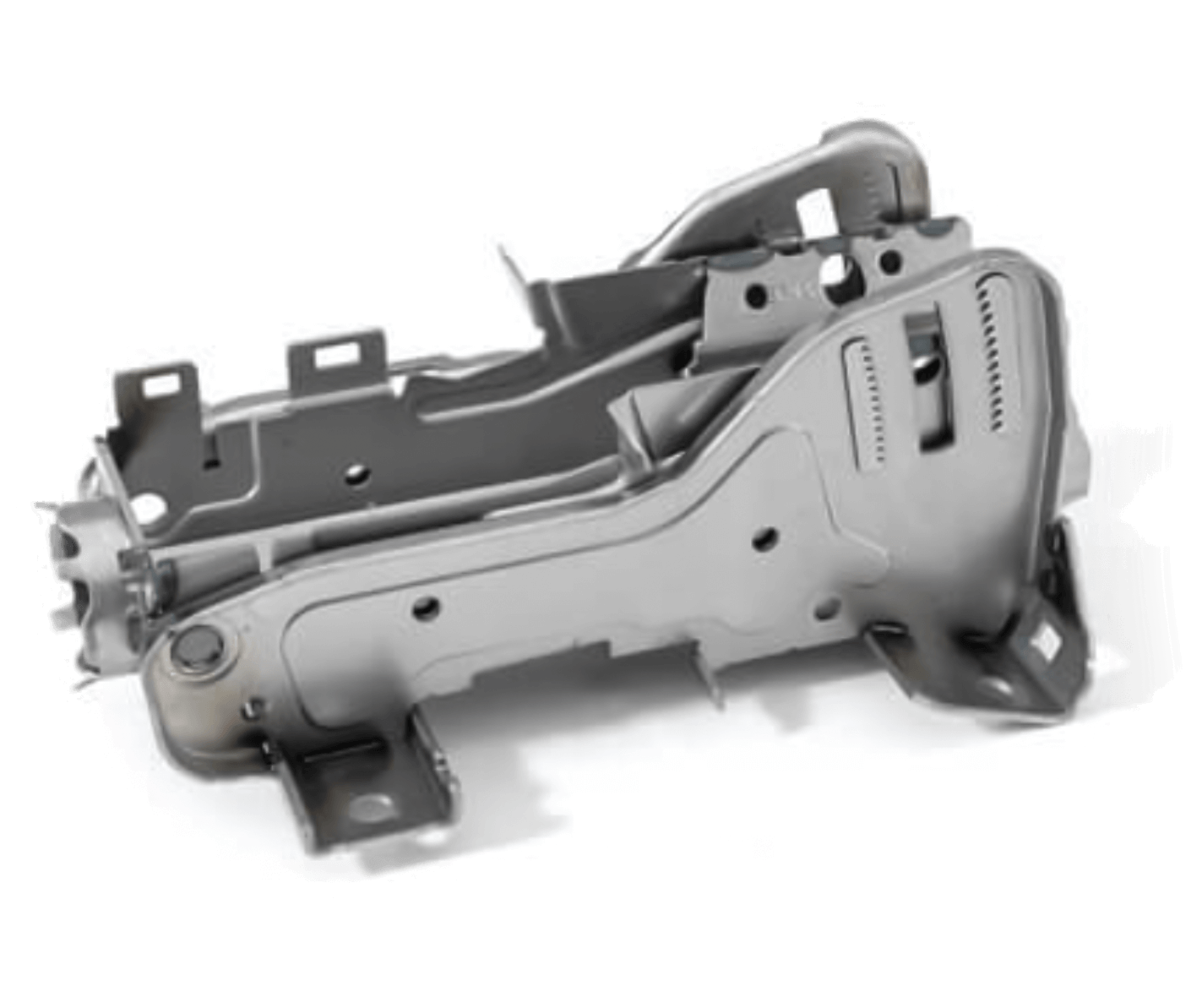

Heinrich Huhn mit Sitz in Südwestfalen ist ein mittelständischer Automobilzulieferer im Bereich Metallumformtechnik. Das Unternehmen beliefert seine Automotive-Tier-1-Kunden mit Metallformteilen bis hin zu komplexen Baugruppen. Von der Entwicklung bis zur Serienproduktion bildet das Unternehmen die gesamte Prozesskette ab. Aktuell wird an zwei Standorten in Deutschland (Drolshagen-Hützemert und Drolshagen-Scheda) sowie in einem Werk in der Slowakei (Vráble) produziert.

Wir haben sämtliche Vermögensgegenstände und Beteiligungen der insolventen Heinrich Huhn GmbH & Co. KG übernommen.

Vor unserer Übernahme haben wir unter Einbindung aller wesentlichen Stakeholder (Kunden, Lieferanten, Mitarbeiter, Gewerkschaft, Management, Insolvenzverwalter) ein nachhaltiges Übernahmekonzept erarbeitet und damit die Basis für eine stabile und langfristige Entwicklung von Heinrich Huhn gelegt. Wir unterstützen Heinrich Huhn in der Transformations- und Wachstumsphase mit Kapital, unserem Know-how und unserem umfassenden Branchennetzwerk. Zusammen mit unseren Berylls-Kollegen stellen wir vor Ort eine rasche und effiziente Umsetzung sicher.

2023

Hauptsitz: Ruhstorf a.d. Rott

Verkäufer: Unternehmen

Erwerbsjahr: 2023

Umsatz: ca. € 95 Millionen

Mitarbeiter: ca. 470

Homepage: www.hatz-components.com

Die Hatz Components GmbH ist ein Entwicklungs- und Fertigungsspezialist für hochpräzise Pleuelstangen und Kurbelwellen. Einsatzgebiete der Hatz Components Produkte sind kleine und große Verbrennungsmotoren von einem bis 24 Zylindern für globale Blue-Chip-Kunden in anspruchsvollen Branchen wie Bau und Industrie, Landwirtschaft und Freizeit.

Als künftiger Joint-Venture-Partner der Motorenfabrik Hatz GmbH & Co. KG haben wir gemeinsam mit dem Management-Team die Mehrheit an Hatz Components übernommen. Wir werden die industrielle Führung von Hatz Components übernehmen und die weitere Entwicklung und Internationalisierung von Hatz Components als eigenständiger Marktteilnehmer vorantreiben.

Wir bieten Branchen-Know-how, Umsetzungsfähigkeiten und unser umfangreiches Branchennetzwerk zusätzlich zu dem erforderlichen Kapital für Internationalisierungs-, Automatisierungs- und Effizienzinitiativen. Unsere Wachstumsstrategie wird gleichermaßen auf organischem Wachstum und zusätzlichen Akquisitionen beruhen. Operativ stellen wir eine schnelle und reibungslose Trennung von der Motorenfabrik Hatz sicher, indem wir bestimmte Carve-out-Projekte selbst aktiv managen.

2023

Hauptsitz: Herscheid

Verkäufer: Privatperson

Erwerbsjahr: 2023

Umsatz: ca. € 55 Millionen

Mitarbeiter: ca. 170

Homepage: www.teckentrup.net

HUHN Teckentrup ist ein Technologieführer im Bereich des hochpräzisen Stanzens, Prägens, Tiefziehens und Umformens. HUHN Teckentrup positioniert sich als Entwicklungspartner und Lieferant der Wahl für kleine bis mittelgroße Metallkomponenten für zahlreiche OEM- und Tier-1-Kunden. Zu den Anwendungsbereichen gehören Fahrwerk, Lenkung, Bremsen, passive Fahrzeugsicherheit, Aktuatoren und Hochspannungsenergieverteilung.

Übernahme des gesamten Automotive-Geschäftsbetriebs und aller damit verbundenen Vermögenswerte der insolventen Teckentrup GmbH + Co. KG. HUHN Teckentrup ergänzt die technologischen Kompetenzen der HUHN-Gruppe.

Die neu ausgerichtete und profitabel wachsende HUHN-Gruppe bietet ein 'gutes Zuhause' für das Automobilgeschäft der insolventen Teckentrup GmbH + Co. KG. Wir werden HUHN Teckentrup aufgrund der komplementären technologischen Kompetenzen vollständig in die HUHN-Gruppe integrieren, um erhebliche Synergien zu realisieren. Unser Plan ist die Bildung eines global aufgestellten Anbieters von Präge-, Stanz- und Umformtechnik als strategischer Systempartner für OEMs und Tier 1 Zulieferer.

Als Beteiligungsarm der inhabergeführten Berylls Group handeln wir in erster Linie als (Mit-)Unternehmer. Wir stellen Unternehmerkapital zur Verfügung und bringen uns aktiv in unsere Portfoliogesellschaften ein. Dabei verfolgen wir einen nachhaltigen und langfristigen Beteiligungsansatz. Wir investieren ausschließlich in Unternehmen, von deren Perspektiven wir vollends überzeugt sind.

Egal ob als Käufer oder Mitgesellschafter – wir verfolgen immer einen partnerschaftlichen Ansatz auf Augenhöhe mit den Altgesellschaftern. Mit unseren hauseigenen Kompetenzen und unseren Umsetzungsressourcen als Berylls Group, noch ergänzt durch unser umfassendes Branchennetzwerk, sind wir in der Lage, stets maßgeschneiderte Lösungen für die jeweilige Sondersituation zu entwickeln und anschließend auch mit eigenen Ressourcen umzusetzen.

Auf Basis eines nachhaltigen Übernahmekonzepts und unter Einbindung aller wesentlichen Interessengruppen stellen wir stets einen raschen und reibungslosen Übernahmeprozess von zu verkaufenden Unternehmensteilen sicher. Als Teil der Berylls Group bringen wir die erforderliche Expertise, die personellen Umsetzungsressourcen und die Kapitalstärke selbst für hochkomplexe Carve-out-Situationen mit. Unser Erfolgsrezept ist ein partnerschaftlicher Ansatz, der auf langfristige, dauerhafte Beziehungen ausgerichtet ist.

Wir beteiligen uns aber auch gemeinschaftlich mit Konzerninvestoren an Zielunternehmen in Sondersituationen. Hierbei übernehmen wir beispielsweise die industrielle Führung während eines vorab definierten Zeitraums, indem wir Restrukturierung, Neuausrichtung und/oder Post-Merger-Integration in dem Unternehmen verantworten. Gerne sind wir bei solchen gemeinschaftlichen Beteiligungssituationen Partner auf Zeit und ziehen uns nach erfolgreichem Abschluss der gemeinsam definierten Aufgabenbereiche aus unserer Rolle als Gesellschafter zurück.

Als Berylls Group kennen wir uns mit Sondersituationen aus. Wir sind eine inhabergeführte und unabhängige Beteiligungsgesellschaft und können somit darauf flexibel reagieren. Zusammen mit unseren Kompetenzen und Ressourcen für die Umsetzung sowie unserem Branchennetzwerk garantieren wir einen raschen, partnerschaftlichen Abschluss der Transaktion.

Den Schlüssel zum Erfolg sehen wir in der frühzeitigen Einbindung aller wichtigen Interessengruppen, wenn es in der Transaktions- und nachfolgenden Umsetzungsphase darum geht, zeitnah Lösungen zu finden. Eines unserer wesentlichen Alleinstellungsmerkmale ist, dass wir uns ausschließlich an Unternehmen in Sondersituationen beteiligen, von deren Perspektive wir auf der Grundlage unserer hervorragenden Marktexpertise in der Mobilitätsindustrie überzeugt sind. So stellen wir den nachhaltigen Erfolg unserer Beteiligungen im Interesse aller Stakeholder sicher.

Executive Partner

Executive Partner

Executive Partner

Investment Associate

Copyright Berylls